تئوری حراج چیست ؟

تئوری حراج یکی از مفاهیم بنیادین در بازارهای مالی می باشد ، چرا که اصل اولیه ی حرکت قیمت در بازار بر مبنای تئوری حراج است.

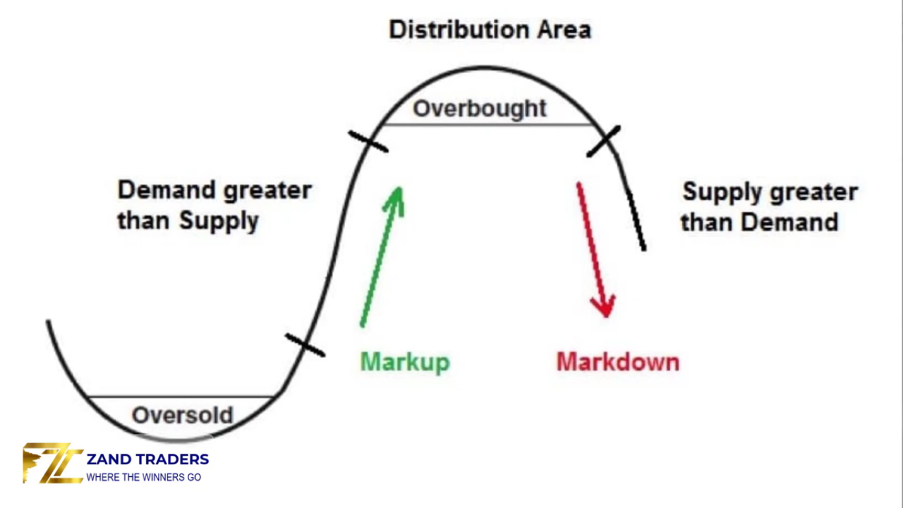

بر اساس تئوری حراج قیمت تا زمانی بالا می رود که خریداران تمایل به خرید داشته باشند و این تمایل را حفظ کنند. اگر تمایل به خرید در بازار کاهش پیدا کند ، تمایل به فروش ایجاد می شود و این فروشنده ها هستند که بازار را به دست می گیرند.

آشنایی با تئوری حراج

برای آشنایی کامل تر با تئوری حراج بهتر است به یک حراجی سنتی گریزی بزنیم. به عنوان مثال یک تابلو نقاشی را تصور کنید که اثر یک نقاش معروف است و در یک حراجی به قیمت پایه ی 100 دلار به حراج گذاشته شده است.

در تئوری حراج پس از آنکه قیمت پایه توسط گرداننده اعلام می شود خریداران قیمت های پیشنهادی خود را اعلام می کنند ، در گام های اولیه ، افزایش قیمت پیشنهادی با سرعت انجام می شود ، مثلا نفر اول 110 دلار را پیشنهاد می دهد و بر این باور است که تابلو نقاشی در این قیمت ارزنده است. حال نفر دوم 120دلار و نفر سوم 130 را پیشنهاد می دهند و قیمت با فواصل ده دلاری افزایش پیدا می کند ، اما وقتی قیمت به محدوده خاصی می رسد، خریداران احساس می کنند ارزش تابلو نقاشی ممکن است در این محدوده قیمتی نباشد پس تمایل به خرید کمتر می شود و خریداران پیشنهادات خود را دیگر با فواصل ده دلاری افزایش نمی دهند و از همدیگر در پیشنهاد دادن سبقت نمی گیرند و گام های افزایش پیشنهادات خرید 5 دلاری می شود.

در تئوری حراج خریداران تا زمانی که یک کالا ارزش خرید داشته باشد ، حاضر می شوند در قیمت های بدتر و بالاتری خرید کنند. این موضوع در بازارهای مالی نیز به وضوح رؤیت می شود ، به عنوان مثال در چارت زیر قیمت طلا را مشاهده می کنید.

با توجه به چارت ، قیمت طلا افزایشی است و شما ممکن است برای خرید حاضر باشید چندین دلار گران تر هم وارد معامله شوید. ولی در جایی که قیمت به اوج خود می رسد ، دیگر کسی حاضر نیست در قیمت های بدتر وارد معامله خرید شود و از نظر ذهنی معامله گران فکر می کنند دیگر در این قیمت ارزش خرید وجود ندارد و حاضر به پرداخت پول بیشتر نیستند ، فلذا در این قیمت ، نقطه چرخش مارکت را خواهیم دید ، جایی که تمایل به خرید کم می شود و اولین فروش، قیمت را به سمت پایین حرکت می دهد و از طرفی چون خریداران حاضرند در قیمت های پایین تر بخرند ، فروشنده مجبور به فروش در قیمت های پایین تر است.

به طور مداوم این جریان سفارشات در بازارهای مالی و بورس بر اساس تئوری حراج در حال انجام است. لازم به یادآوری است که گام های حرکتی قیمت ، در دوره آموزشی پرایس اکشن به طور کامل توسط جناب آقای زند شرح داده شده است که شما می توانید به صورت کاملا رایگان به این ویدئو ها دسترسی داشته باشید. در پرایس اکشن شما ظاهر جریان سفارشات را می بینید و ما میخواهیم به وسیله ی والیوم تریدینگ پشت جریان سفارشات را شرح دهیم. پشت پرده جریان سفارشات در اوردرفلو قابل دیدن است. در اوردرفلو علاوه بر تغییرات قیمت در یک کندل می توانیم حجم سفارشات را نیز رصد کنیم ، اینگونه متوجه می شویم خریدار با چه حجمی خرید می کند و فروشنده با چه حجمی حاضر به فروش است.

لازم به ذکر است که با کوچکتر شدن گام های حرکتی ، ما شاهد کم شدن ضریب چولگی یا کم شدن قدرت حرکت هستیم

در این تصویر قیمت شروع به حرکت می کند و با گام های مشخصی صعود می کند و تا جایی که به اوج قیمتی یا اشباع خرید برسد ، بالا می رود. بعد از اشباع خرید اشتیاق سابق برای خرید وجود ندارد و قیمت شروع به رنج شدن می کند و بعد از آن تمایل به فروش ایجاد می شود. ما با آموزش والیوم تریدینگ ، به واسطه دیتا لول 2 ، می توانیم پشت پرده کندل ها را ببینیم ، پس بهتر می توانیم افزایش تقاضا یا عرضه را تخمین بزنیم و به نقاط چرخش بازار دست پیدا کنیم. میزان کم شدن سفارشات خرید یا زیاد شدن سفارشات فروش با استفاده از دیتا لول 2 امکان پذیر است ، دیتایی که به ما در پیدا کردن منطقه اشباع خرید یا فروش کمک می کند. کسانی که مجهز به دیتای لول 2 نیستند بسیار دیرتر پی به تغییر جهت بازار می برند، یا باید منتظر تشکیل یک کندل قدرتمند باشند یا منتظر گرفتن سیگنال از اندیکاتورهای عقب مانده مارکت بمانند. ولی در اوردرفلو جریان سفارشاتی که باعث ساخت کندل می شود را می بینیم و عملا قبل از بسته شدن کندل به محض تغییر جریان سفارشات از آن مطلع می شویم.

این برتری والیوم تریدینگ نسبت به دیگر روش های معاملاتی است. سازمان ها و بانک ها با استفاده از روش والیوم تریدینگ معاملات خودشان را انجام می دهند و ما نیز با استفاده از این روش معاملات خود را انجام می دهیم. با توجه به اینکه فارکس یک بازار غیرمتمرکز است حجم هر کندل در این بازار قابل مشاهده نیست ، پس ما از بازار متمرکز فیوچرز آمریکا استفاده می کنیم. پس اگر قصد ترید در بازار را دارید توصیه می کنیم با روش والیوم تریدینگ ترید کنید زیرا این روش اصولی ترین روش ترید است.