ولوم پروفایل چیست؟ معرفی کامل ولوم پروفایل

ولوم پروفایل یا والیوم پروفایل(VP) ابزار و اندیکاتوری است که یک بازه حجمی معین را بصورت کلاستر افقی (Horizontal) در یک دوره زمانی مشخص(Session) نشان می دهد. این ابزار زیر شاخه Market Profile بوده و از پرکاربردترین ابزار ها در دنیای تریدینگ است. ولوم پروفایل لبه های مختلفی من جمله Value Area High-Low ، Poc قیمتی و … دارد که هر کدام تعریف و استراتژی معاملاتی مخصوص خود را دارد.

اندیکاتورها ابزارهایی هستند که همواره راهنمای معامله گران بوده تا به درک بهتر بازار کمک کنند و معامله گران به واسطه آنها بتوانند روند آینده مارکت را بهتر و دقیق تر حدس بزنند. اندیکاتور ها در گذشته طرفداران زیادی داشتند اما بعلت وجود خطا و نقص ، امروزه کمتر مورد استفاده هستند.

بعنوان مثال اندیکاتور هایی مانند RSI یا MACD در گذشته بسیار محبوب بودند ولی امروزه مورد استفاده نیستد. این اندیکاتور ها علاوه بر خطا ، تاخیر زیادی در دادن سیگنال داشتند و زمانی سیگنال ورود به معامله می دادند که کار از کار گذشته و قیمت حرکت خود را انجام داده بود. به همین علت کم کم کنار گذاشته شده و امروزه جزو اندیکاتور های منسوخ بحساب می آیند و جای خود را به دیگر ابزار ها دادند.

اما سوالی که شاید ذهن شما را مشغول کند این است که علت کارآمد نبودن این اندیکاتور ها چه بود؟

پاسخ سوال را بصورت دقیق و تخصصی عرض می کنیم. عزیزان یک قاعده کلی در مورد تمامی اندیکاتور ها وجود دارد. بصورت کلی هر ابزار یا اندیکاتوری که معلول قیمت باشد دچار تاخیر و خطاست. معلول قیمت بودن بدین معنی است که تغییرات اندیکاتور، وابسته به تغییرات قیمت باشد و از آن نشات گیرد.

اینجا دقیقا جایی است که سنگ اول کج گذاشته شده و دیوار تا ثریا کج بالا می رود! تا زمانی که اندیکاتور و ابزار ما مستقل عمل نکند و وابسته به قیمت باشد این خطا و تاخیر در عملکرد آن باقی است. خب با این اوصاف سوال دیگری مطرح می شود : اگر اندیکاتور از قیمت تبعیت نکند پس از چه تبعیت کند؟

پاسخ روشن است. اندیکاتور ها نباید معلول قیمت باشند زیرا که قیمت، خود معلول است. آن چیزی که قیمت را جابجا می کند و کندل ها را می سازد، خرید و فروش هایی است که در بازار انجام می شود. پس زمانی که قیمت، خود معلول عرضه و تقاضاست ، منطقی نیست که اندیکاتور و ابزار ها از قیمت تبعیت کنند و منطقی تر آنست که تابع سرچشمه اصلی، یعنی «عرضه و تقاضا» باشند. یعنی ملاک عمل ابزار ، خرید و فروش های لحظه ای بازار باشد.

حالا متوجه می شوید که چرا غالب اندیکاتور ها ، دچار تاخیر و ناکارآمد هستند. چون آنها تابع قیمت اند و باید صبرکنند تا قیمت حرکت کند تا بتوانند سیگنال ورود به معامله را صادر کنند. زمانی هم که سیگنال صادر شود دیگر دیر شده است زیرا قیمت حرکت خود را انجام داده و نقطه ورود به معامله از دست رفته است! همانطور که گفتیم برای کارآمد بودن اندیکاتور، ملاک عمل آن باید خرید و فروش های لحظه ای که در بازار انجام می شود باشد.

اما آیا دسترسی به اطلاعات خرید و فروش آن هم بصورت لحظه ای ممکن است؟ پاسخ مثبت است. در ادامه به نحوه دریافت این دیتا خواهیم پرداخت.

بازار فیوچرز

احتمالا تا به امروز ، ما با متد و استراتژی ها قدیمی و منسوخ شده سروکله میزدیم و نتیجه ای هم نمی گرفتیم. استراتژی هایی که همگی مبتنی بر دیتای لول 1 بودند. دیتایی که فقط شامل 4 اِلمان بود : قیمت بازشدن کندل(Open)، قیمت بسته شدن کندل(Close)، بالاترین قیمت کندل(High) و کمترین قیمت کندل(Low).

اما دیگر وقت آن فرارسیده که از علم روز بهره برده و از داده ها و استراتژی های جدید برای کسب درآمد در فارکس و فیوچرز استفاده کنیم. بازار فیوچرز یکی از بزرگترین بازارهای مالی است و تنها بازاری است ک بواسطه آن می توان به اطلاعات خرید و فروش های لحظه ای و برخط -که به آن دیتای لول 2 گفته می شود- دسترسی پیدا کرد.

دیتای لول 2 شامل اطلاعات خرید و فروش های انجام شده (Time And Sales List) و شامل سفارشات باز در انتظار(Order Book) است. دیتای لول 2 بصورت برخط بدست ما می رسد و با این اوصاف، اندیکاتورها و ابزارهایی که از این دیتا استفاده می کنند دیگر مشکل تاخیر را ندارند و بسیار کارآمد هستند. گفتنی است این دیتا میبایست خریداری شود و غالبا بصورت رایگان عرضه نمی شود. اما نحوه بکارگیری این دیتا چگونه است؟

برای استفاده از این دیتا، نیاز به یک استراتژی داریم. یکی از کارآمد ترین و بروز ترین استراتژی های معاملاتی برای ترید در فارکس و فیوچرز ولوم تریدینگ است.با در دست داشتن این دیتا بواسطه ولوم تریدینگ، به مفهوم دقیق عرضه و تقاضا پی خواهید برد و می توانید نواحی مهم قیمتی را پیدا کرده و با توجه به جریان سفارشات در آن نواحی ، اقدام به اخذ معامله کنید.

در مورد دیتای لول 2 صحبت کردیم و عنوان کردیم برای استفاده از این دیتا ، علاوه بر شناخت و دانش کافی، نیازمند ابزار و استراتژی هستیم. حال قصد داریم به شاخه ابزارها بپردازیم و یکی از بهترین آن ها را معرفی کنیم.

ولوم پروفایل چیست؟

ولوم پروفایل یکی از پرکاربردترین اندیکاتورها در بازار فیوچرز است. بواسطه این ابزار می توانید حجم های مبادله شده در یک بازه قیمتی (Session) را آنالیز کنید. همانطور که گفتیم ولوم پروفایل از زیر شاخه های مارکت پروفایل است و کاربردی ترین ابزار این مجموعه است.

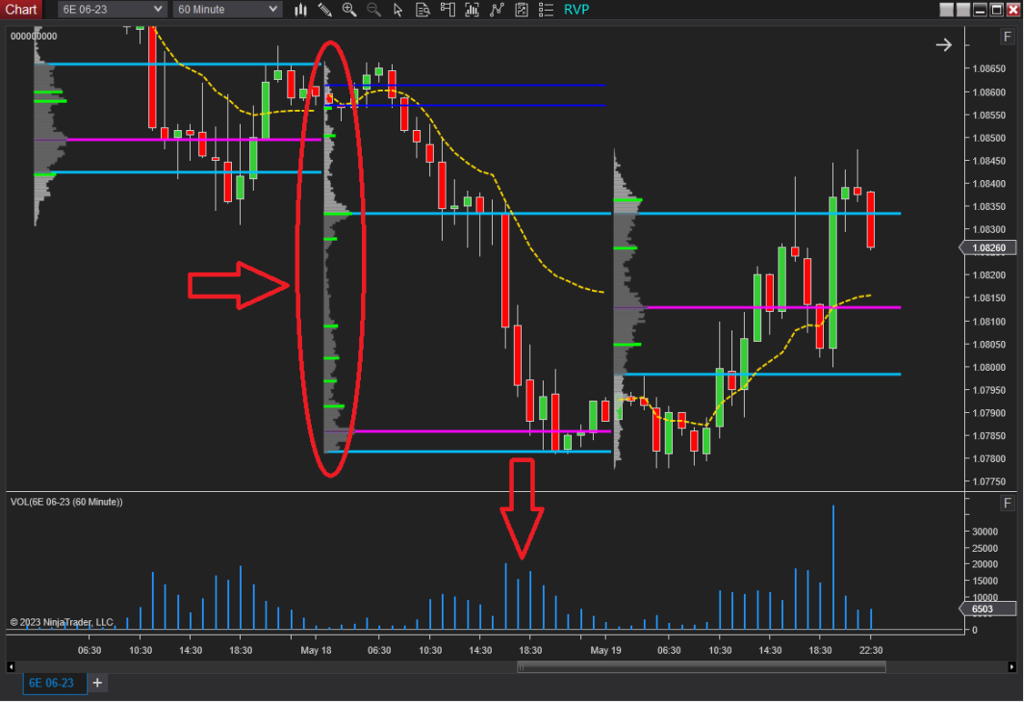

ولوم پروفایل یکی از ستاپ های معاملاتی مهم در فیوچرز بوده و همواره مورد استفاده تریدرهای فیوچرز و فارکس است. در تصویر زیر نمایی از یک ولوم پروفایل می بینید.

همانطور که مشاهده می کنید ولوم پروفایل اجزای مختلفی دارد. به هر یک از این خطوط ، لبه قیمتی (Ladder) گفته می شود. هر کدام از این لبه ها مفهوم و تعریف متفاوتی دارند که به آنها بصورت جداگانه و جزئی می پردازیم:

1-2: لبه های شماره 1 و2 که به رنگ فیروزه ای هستند ، لبه های اصلی ولوم پروفایل هستند. لبه شماره 1 لبه بالایی یا Value Area High و لبه شماره 2 لبه پایینی یا Value Area Low هستند که بصورت مختصر VAH , VAL نامیده می شوند. این لبه ها بازه 68 درصدی حجمی در طول این سشن برای ما هستند. این بدین معنیست که 68 درصد از حجم کل روز مابین این دو خط معامله شده است. عدد 68 عدد پیشفرض همه ولوم پروفایل ها برای محاسبه لبه بالاو پایین بوده که البته قابل تغییر نیز هست.

3: لبه صورتی رنگ لبه Point Of Control یا بصورت مختصر Poc قیمتی است که نشانگر بیشترین حجم مبادله شده در طول سشن است.

4: در پروفایلینگ بالا، خطوط سبز رنگ در کلاستر نشانگر Peak قیمتی هستند. Peak ها در واقع حجم هایی هستند که از میانگین حجمی ، کمی بیشتر باشند.

5: خط چین زرد رنگ Volume Weighted Avrage Price یا Vwap نام دارد. شاید در نگاه اول تصور کنید که این خط چین یک نوع مووینگ اورج باشد ولی اینگونه نیست. Vwap طبق تعریف میانگین حجمی-وزنی قیمت است که همواره با قیمت در حال حرکت بوده و بصورت داینامیک است. Vwap یکی از مهمترین لبه های قیمتی بوده و مانند دیگر لبه های استراتژی معاملاتی مخصوص بخود را دارد.

6: دو لبه آبی رنگ Initial Balance هستند. این لبه ib نیز گفته می شود و محدوده اولین کندل 1 ساعته سشن است. از ib نیز می توان در جای خود بعنوان ستاپ معاملاتی استفاده کرد.

ولوم پروفایل را بعنوان یکی از مهم ترین ابزار ها و ستاپ های معاملاتی در دیتای لول 2 خدمتتان معرفی کردیم. در پایان میبایست به چند نکته حائز اهمیت اشاره کنیم.

همانطور که در ابتدا گفتیم ، مبنای کار ولوم پروفایل حجم در پرایس یا حجم های Horizontal بوده و با حجم معمولی متفاوت است. در تصویر زیر تفاوت حجم در قیمت و حجم در پرایس مشهود است.

حجمی که در پایین تصویر مشاهده می کنید ، حجم در واحد زمان است و بصورت Vertical محاسبه شده است. دقت کنید که مبنای محاسبات ولوم پروفایل این حجم ها نیستند.

مورد بعد که لازم است به آن اشاره کنیم نوع حجم است. حجم های ارائه شده توسط پلتفرم ها و بروکر های مختلف به دو صورت است: تجمیعی و غیرتجمیعی.

حجم هایی که در برخی سایت ها ، بروکر ها و پلتفرم هایی مثل متاتریدر مشاهده می کنید همگی غیر تجمیعی هستند. این نوع حجم ها معتبر نبوده و نباید استفاده شوند.

همینطور حجم هایی که در سایت هایی مثل tradingview استفاده می شود نیز بصورت غیرتجمیعی است. هر چند که این سایت ابزار Volume Profile را نیز در بین ابزار های خود ارائه کرده ، باید گفت بعلت تجمیعی نبودن منبع داده ، این ولوم پروفایل قابل اتکا نخواهد بود.